目錄

前言

在上一篇『4個步驟教你以終為始的預算規劃』,說明每個月如何以先支付自己的方式存錢,存下來的錢要先支付未來短、中、長期的人生目標,剩下來的金額在用在其他開銷。

人生的目標像是結婚基金、購屋頭期款、創業基金、財富獨立….,通常金額都不小,所以我們都會思考一個問題。

存下來的錢要放在哪比較適合?

以風險為考量點,老P一定會建議:放銀行定存最安全。

接下來你一定會問:那通貨膨脹怎麼辦?錢會越來越薄。

老P先講結論:根據時間區間決定不同投資方式,總金額在200萬以下別用外幣投資。

- 0~5年內會用到錢:風險考量為主,台幣定存

- 6~15內會用的錢:降低風險與報酬波動,股票ETF+債券(or定存)

- 15年以後才會用的錢:報酬為主,原型ETF股票指數

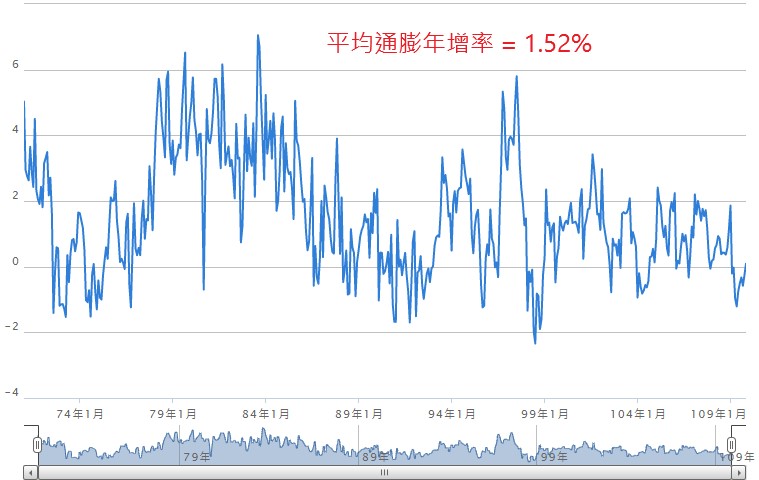

台灣平均消費者物價指數年增率:1.52 %

根據中華民國統計資訊網,台灣從1982~2020的平均消費者物價指數年增率為1.52%,而物價指數為計算通貨膨脹的依據。

當然,各單一物價指數的年增率不同,這邊老P指的是『整體』物價指數。

也就是說在儲蓄的同時,通貨膨脹會每年讓你的錢少掉1.52%,如果你是2年的短期目標,例如:出國自助旅遊、上課考執照…,假設金額約6萬塊,所以平均每個月要存60,000/(12×2)=2,500元。

而實質購買力60,000元經過兩年的通貨膨脹,會變成61,838元,代表你得多存1838元,延遲22天才能實現你的短期目標。

0~5年的目標資金放在銀行台幣定存

老P抓台灣銀行這10年的定存利率資料表,雖然2020年因為美國大灑幣的關係造成利率下降為0.82%,但10年的一年期定存『平均』利率為1.18%。

雖然依舊無法勝過通膨,但短期內已降大幅降低損失。

以上述的短期目標6萬塊為例子,放入定存兩年後約61,424元,和通膨後的61,838元相比,還差414元。

代表你得延遲約5天才能實現短期目標。

從原本延遲22天縮短為5天,又是零風險的條件下,這是非常划算的投資。

外幣投資會比較好嗎?

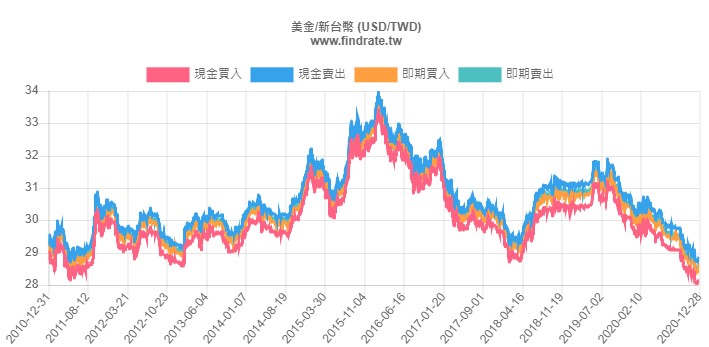

有人說外幣定存隨隨便便都2~3%,不但抗通膨而且還勝過台幣定存,如果換回台幣的時候匯率漂亮,就能利息、匯差兩頭賺。

但是短期目標最注重的不是報酬,而是風險。

他們沒告訴你外幣定存的風險,例如:

- 定存期限很短:有些高利外幣定存只有三個月。

- 只要新資金:有些銀行只接受台幣轉成外幣,或是他行外幣,因為要賺手續費。

- 匯差損失:俗話說賺了利息、賠了匯差,流通性最好的美金平均波動大約15%,更別說40%的南非幣。

- 搭配其他投資商品:有些銀行會搭配基金或保單,增加變數風險。

因為是短期目標,而且在台灣使用,所以老P不建議將短期資金投資外幣。

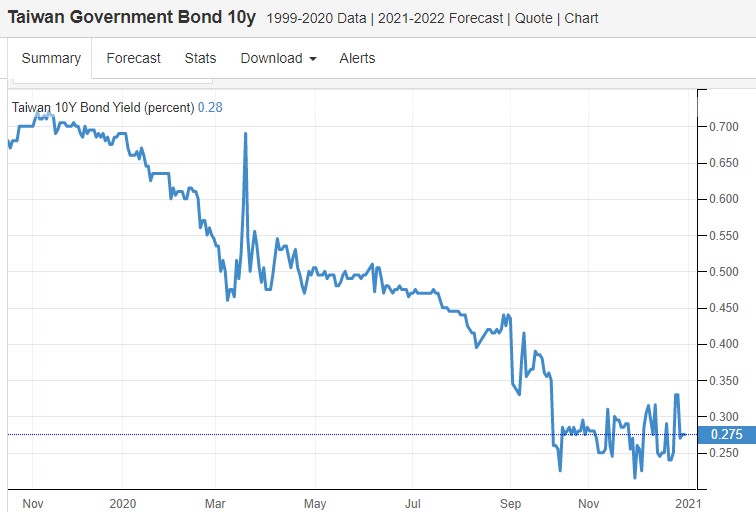

債券投資會比較好嗎?

有人說債券是波動穩定、風險比股票低、報酬比定存高,那短期目標的資金放在債券會比較好嗎?

首先台灣的公債交易門檻和資金很高,不適用於小資族,而且利率也不高。

如果是流通性較高的美國公債,假如要避免外幣的匯損,用台幣購買美國國債ETF是否可行?

老P用波動幅度最小的美國短期債券做例子,下列是元大美國政府1至3年期債券ETF基金〈00719B.TW〉的基本資料,可以得知2020年的殖利率只有0.62 %

如果再加上2019年度的殖利率,平均大約 1%,和台幣定存差不多。

但標準差卻高達3.87%,也就是說你有可能賺了1%的股利,卻賠了3.87%的股價。

再看看元大00719B的追蹤效果,你將會發現美國國債1-3年的指數是上升的,但元大00719B卻是下跌。

所以在台灣發售的短期美債ETF不但殖利率低落,而且追蹤能力差,無法享受該有的利潤。

那如果是時間更長、金額更多的人生目標呢?例如五年後要存60萬為老婆本、或是買車,甚至30年後希望有1,000萬達到財富獨立,總不能一直放銀行定存吧。

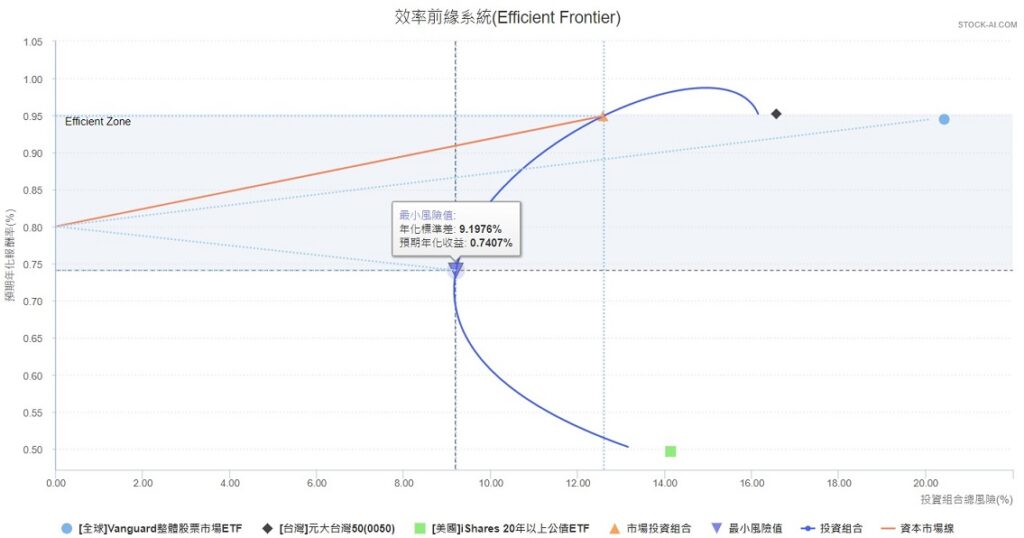

6~15年的目標資金放在股票ETF+低波動商品(債券or定存)

6~15年的中期目標,其資金放在股票ETF+低波動商品(債券or定存),其目的是調整報酬與風險的波動。

但是否要用外幣投資國外商品?取決於中期目標的總資金是否超過200萬。

如果目標資金高於200萬,可將部分資金投資海外商品,既可提高報酬也可以分散風險。

舉例來說:台股指數ETF 0050、全美股 ETF VTI、美國20年國債ETF TLT為投資商品

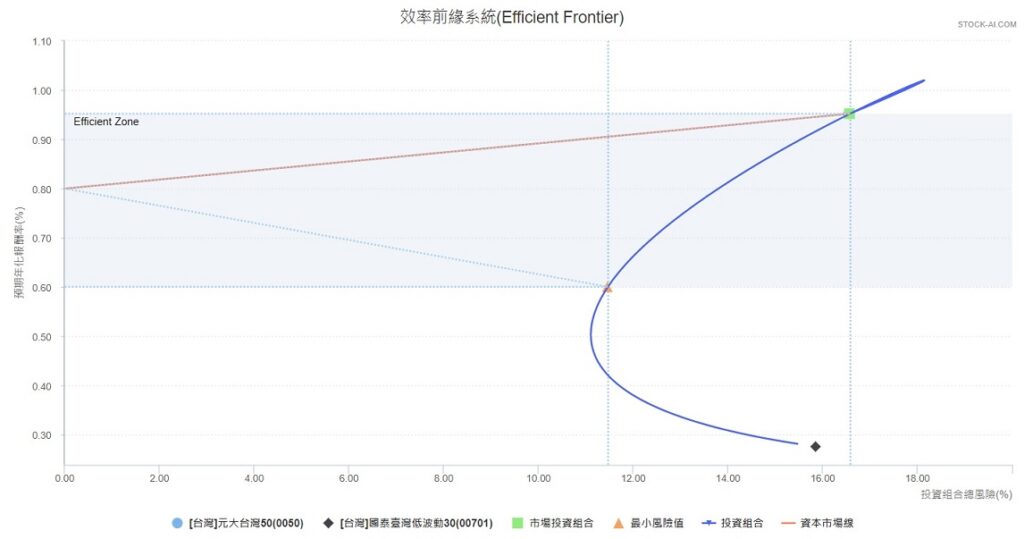

利用馬可維茲效率前緣,取得上述投資商品的最小風險比例組合為:0050 32%、VTI 22%、TLT46%

標準差從單一全股票20.4%縮小為9.19%

當然上述的組合只是舉例,各位可以配出更好的組合。

但如果總資金低於200萬,請投資台股就好了,因為匯差的風險會也可能重創報酬。

舉例來說:台股指數ETF 0050、國泰臺灣低波動股利精選30基金ETF 00701

利用馬可維茲效率前緣,取得上述投資商品的最小風險比例組合為:0050 48%、00701 52%

標準差從單一全股票16.5%縮小為11.5%

但在台股低波動的商品不好找,老P甚至不認為金融股是低波動,更別說那些名稱很動人、實際卻很糟糕的ETF。

但在台股低波動的商品不好找,老P甚至不認為金融股是低波動,更別說那些名稱很動人、實際卻很糟糕的ETF。

老P建議6~15年的目標資金組合只要0050ETF和台幣定存就好,因為台灣股市的特性是殖利率偏高,而大盤都是靠那幾支股票再拉抬的,所以ETF0050兼具成長與殖利率的特性,再搭配定存降低風險和波動度即可

15年以後的目標資金以原型ETF股票指數為主

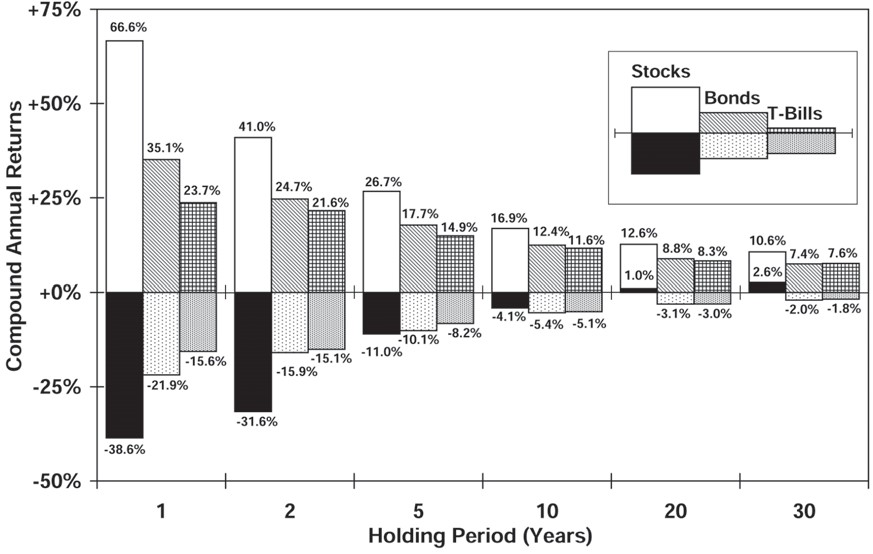

雖然股債配置可減少風險、降低波動,但也影響報酬,老P認為15年以後才會用的錢應該以報酬較高的原型股票指數ETF為主軸。

因為短期間根本不會用到錢,所以不用在乎短期的波動跌幅。

至於風險,長年來持有100%股票的風險其實比債券還低,可以從散戶投資正典、投資金律可看到相關數據。

長期持有債券並不能有效抵抗通膨,而且除了美國和已開發國家的國債外,其它像是新興市場、高收益債(垃圾債)或是REITs,其波動幅度不輸股票,所以風險性也蠻高的。

至於股票的資產配置就見仁見智了,你可以參考綠角派的作法,用國外券商的0交易手續費優點,以不同比例持有各國的原型ETF,然後定期做資產配置。

或是用複委託購買全世界股票VT 或是VWRD,持續買進並長期持有。或是單壓美國VTI+QQQ+BND。

這些都可以,反正每個理財專家都會說類似的免責聲明,像是『過去的投資報酬不等同於未來』。

個人理財不是田徑比賽,沒有所謂的第一名,所以沒必要和其它人爭個你死我活,適合自己最重要。

只要抓住幾個重點:成本低、追蹤效果好、券商不會倒、睡得安穩。

特別是最後一點『睡得安穩』最重要,因為長期投資一定會遇到股市崩盤,可能還不止一次。

在新聞媒體唯恐不亂的亂放消息,造成人心惶惶的時候,依然能睡得安穩、正常生活不被影響亂操作股票。

這樣就可以了。

Investing is simple, but not easy (投資很簡單,卻也不容易)。

相關文章