目錄

前言

F.I.R.E 財務獨立、提早退休是很近年很夯的名詞,大家都知道先得財務獨立(F.I),才能提早退休(R.E),那要如何知道自己的財務獨立數字?

訪間的說法大致有兩種:

- 根據美國的4%退休法則,年開銷 x 25倍 = 財富獨立數字。

- 每個月的被動收入 > 支出 = 財富獨立。

然後他們就會推薦下列方法,然後叫你花錢加入線上課程。

- 應該要投資,讓總投資資產 = 年開銷 x 25倍

- 應該要增加每個月現金流收入,讓每月被動收入 > 當月開銷。

你會發現他們都著墨在達成財務獨立的『方法』,而不是如何訂出財務獨立的『目標』。

連目標在哪都不知道,怎能知道自己財富獨立的進度?又怎能知道上述的投資方法適不適合自己呢?

老P教你用4個步驟,計算出屬於自己的財務獨立數字(目標)。

步驟1:推估財務獨立的時間點,以及未來的生活模式?

別用現在的生活開銷去推估財富獨立的數字

假如你一個月花3萬塊,那財富獨立的數字就是 3 x 12 x 25 = 900萬!?

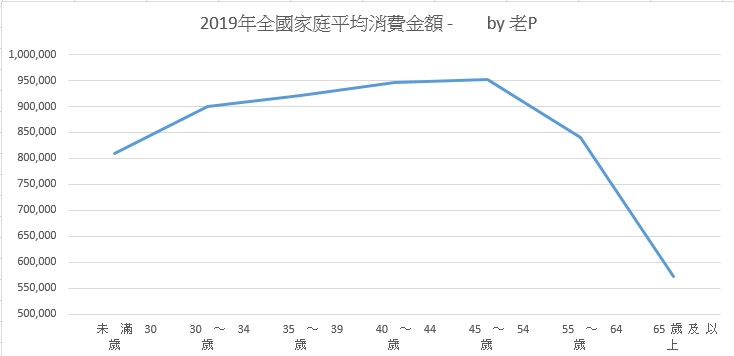

這是錯誤的估算法,根據台灣政府主計處的資料,家庭開銷會隨著年紀增長而增加,一直到約55歲的時候才會降低,花費曲線如下圖。

如果你目前單身,就算你現在打定主意不婚、不生,也別用現在的生活開銷去推算財務獨立的數字,因為人生的道路很長、變化很大,而未來是很難說的。

請和另外一半聊聊退休生活

夢想總是美好、現實總是殘酷,但老P非常推薦你和另外一半聊聊退休,一起勾勒未來生活,包含:

- 你想幾歲退休?當時的身體狀況如何?

- 如果不為錢而工作的話,你想做些甚麼?

- 聊聊退休後一周的生活日常?

- 聊聊退休後你擁有那些東西?(房子、車子、菜園、個人工作室…)

- 當你退休時,小孩和父母大約幾歲,處於甚麼階段?

- 喜歡旅遊嗎?一年想幾次國內、外旅遊?

夫妻倆對未來的生活描述越詳細越好,反正聊聊也不會少塊肉,而且有下列3個優點:

- 增進雙方感情。

- 夫妻倆對未來有共識,一致的價值觀(理財、孩子教養、父母照顧..)可減少紛爭。

- 在財富獨立的道路上,夫妻倆互相鼓勵、打氣,能加快完成未來的生活藍圖。

108年台灣的離婚率為2.3%,相信我,家庭的財富自由路上,最大的危機就是離婚!

步驟2:估算財務獨立時,生活開銷的費用?

如果有記帳習慣

如果你平常有記帳的習慣,就能估算財務獨立時的生活開銷費用。

假設你們計畫50歲達成財務獨立,可以推估貸款還有多少?每月的固定支出有哪些?旅遊、娛樂的方式?生活開銷費用….

也許你很難想像50歲時,家人的生活型態(EX:父母的健康狀況、小孩的教育費…),可以問問周遭的長輩做為參考,藉此評估父母的醫療費、小孩的教育費。

如果完全沒有概念

假如你們沒辦法勾勒未來生活藍圖,也沒有記帳的習慣,不知道如何評估退休時的生活開銷費用,老P建議參考政府主計處資料。

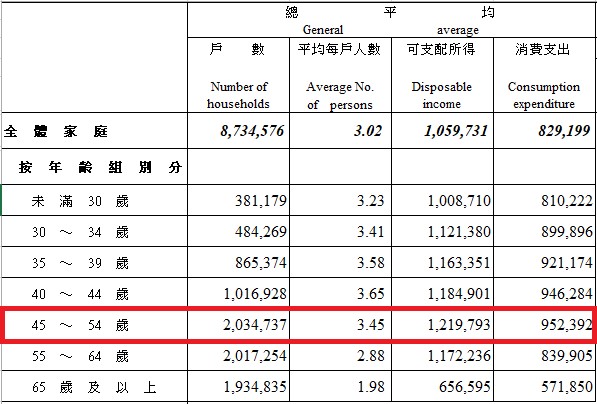

下圖是2019年全國家庭平均收支表,以50歲想退休的例子來說,此區間的家庭年支出約為95.2萬。

也許有人會說:『現在貧富差距這麼大,用平均數根本不準確,我也可以說男生和女生平均都有一顆睪丸。』

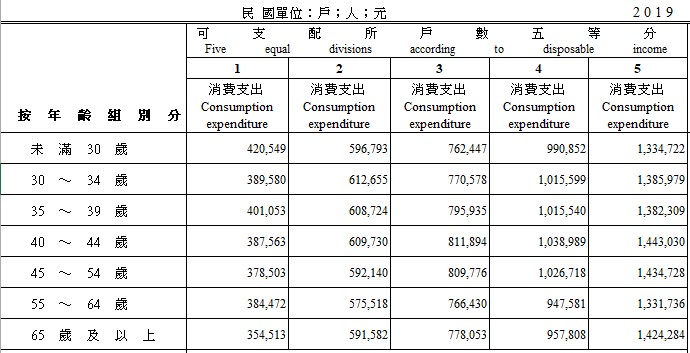

那你可以參考下圖五等分資料,評估一下自己想過怎樣的生活?

以下圖為例:如果50歲想過著普通一般人的生活,以中等區間來看大約是80.9萬。如果想過更好的生活品質,例如前20%的消費水準,就是每年約143.4萬。

當然,台灣各縣市的消費水準也不同,你依然可以在政府主計處資料找到自己居住區域的消費水平。

但老P還是建議養成記帳的習慣,這會讓你更深刻地了解自己的生活消費。

步驟3:計算財務獨立數字

公式如下:

(F.I 後的生活月開銷 – 收入 – 各式退休金) x 12月 x 33倍 = 財務獨立數字。

- F.I 後的生活月開銷:可從步驟1、2得知金額

- 收入:薪資、獎金、保單…

- 各式退休金:勞保、勞退、國保…

- 33倍:是以3%退休領取的方式計算

最簡略財務獨立的計算 = 年開銷 x 25 。

如果以50歲想退休過一般人的生活,其年開銷為95.2萬,財務獨立的數字:95.2 x 25 = 2,380萬。

恩,看到這個天文數字就放棄了,乾脆直接說:『阿姨,我不想努力了。』

但是,4%(25倍)退休提領法則是以美國的生活環境估算,不一定適用於台灣,而且當時的公債殖利率比現在高,所以老P認為3%(33倍)退休提領法則較為保守、安全。

而且財務獨立後不代表完全沒收入,你可以選擇離職改以興趣為主、賺錢為輔的工作,以及到達法定退休年齡可以領取相關退休金、儲蓄保單到期…(退休金的領取資訊請至勞動部官網查詢)

舉上述的例子來說,50歲的家庭想過一般人開銷的退休生活,其年開銷約為95.2萬,換算成每個月約為 95.2 / 12 = 7.93萬。

假設夫妻倆想做以興趣為主、賺錢為輔的工作或小事業,平均每人收入為2萬/月,而他們的年紀又還無法領退休金。

所以50歲時的財務獨立數字為:(7.93萬 – 2萬 x 2人) x 12月 x 33倍 = 1,556萬 / 年

財務獨立數字從最初的2,380萬縮減到1,556萬,相信各位應該覺得目標並非遙不可及。

步驟4:從現在到F.I的時間點,如何達成財務獨立數字?

套入複利方程式

如果你看完第3步驟還沒嚇到關網頁,那老P要恭喜你,你是真心對F.I有興趣。

要達到財富獨立的方法其實很簡單,就跟減肥箴言一樣:『少吃、多運動』。無趣,但不容易。

請用『以終為始』的規劃方式,用複利方程式計算要達成財務獨立的數字,現階段的資本要多少?每年要投資多少金額?投資的商品報酬率應該多少?風險又是多少?

估計利率的部分請抓3%~8%,先別妄自菲薄認為自己的投資報酬率會遠高於8%!這是根據中國信託在2020年根據高資產客戶的財富報告,資產超過3,000萬以上的才能成為高資產客戶,而裡面有超過八成的客戶認為未來期望報酬率是3%~8%之間。

有錢人的投資項目比我們這些普通人更全面,投資消息比這些看新聞的韭菜更快速,連他們都預估報酬率是3%~8%了,老P不知道那些號稱報酬率20~30%的人哪來的自信?

套入上面複利方程式,很高的機率你會無法達成!!

三種修正財務獨立的方法

老P有三種方法讓你參考:

- 提高收入或降低開銷,增加每月投資金額,縮短財務獨立的時間。

- 修正退休生活的規劃,降低財務獨立的目標數字。

- 延後達成財務獨立的時間

你可以選擇在早期用大量的時間換取更多的薪水,或是節省開銷將更多的資金投入資產盡早執行複利方程式,縮短財務獨立的時間。

你可以和另一半商量,重新修正退休後的生活和方式,例如:一人全職、一人退休。

你也可以延後財務獨立的時間,例如法定退休年紀,但老P猜想這是下下策了。

個人理財就像減肥一樣,方法百百種,但不見得每一種都適合你。沒有最好的方法,只有最適合。

現在的資訊變動越來越快速,大家也變得更沒耐性,只想尋求快速懶人包。但理財致富是沒有快速懶人包的。

就算有也只是高風險的投資商品,企圖騙取韭菜們的資金罷了。